Банк России хочет ограничить выдачу ипотеки с рискованными характеристиками. Меры могут коснуться заемщиков с высокой долговой нагрузкой, а также кредитов сроком от 30 лет одновременно с низким первоначальным взносом — менее 20%. Вводить их планируется в два этапа — с 1 июля 2025 года и с 1 января 2026-го, говорится в материалах ЦБ.

Для введения ограничений Центробанк рассчитывает использовать макропруденциальные лимиты (МПЛ) — количественные ограничения доли рискованных займов. Сейчас этот механизм применяется в потребительском кредитовании. Законопроект о расширении полномочий ЦБ на ипотечном рынке на днях был принят Государственной думой во втором чтении.

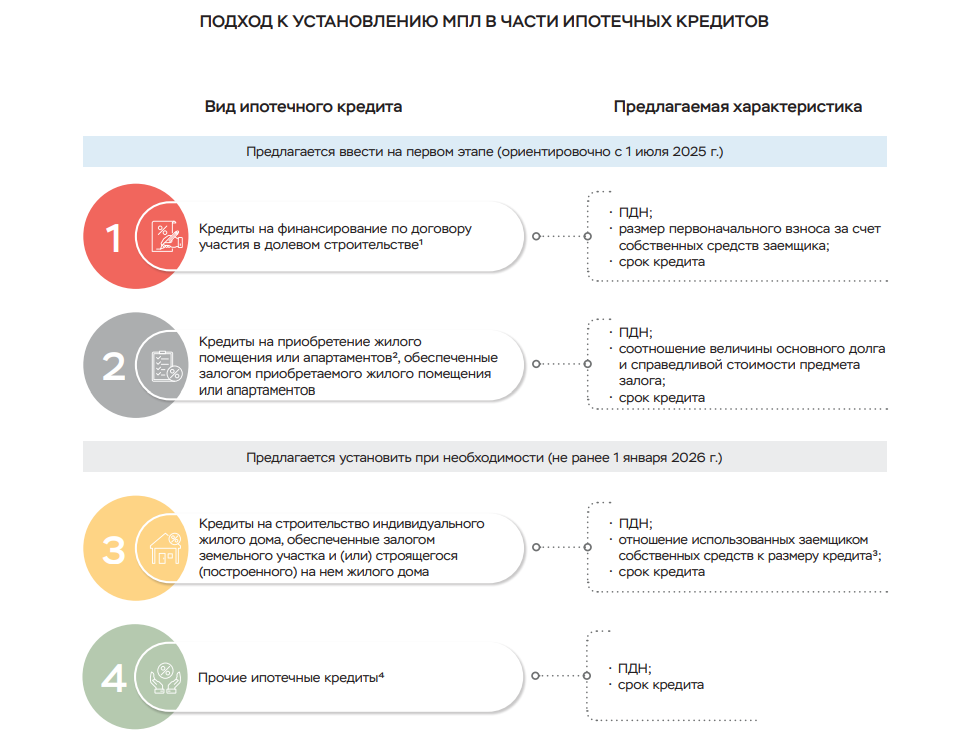

Ограничения планируется ввести на выдачу четырех видов ипотеки. С 1 июля 2025 года они могут распространиться на финансирование договоров участия в долевом строительстве (ДДУ) на первичном рынке, а также покупку вторичного жилья и апартаментов под залог недвижимости.

С 1 января 2026 года лимиты хотят распространить на займы, взятые на индивидуальное жилищное строительство (ИЖС) под залог участка или дома, а также прочие виды ипотеки. Например, к ним регулятор предлагает отнести потребительские кредиты под залог недвижимости.

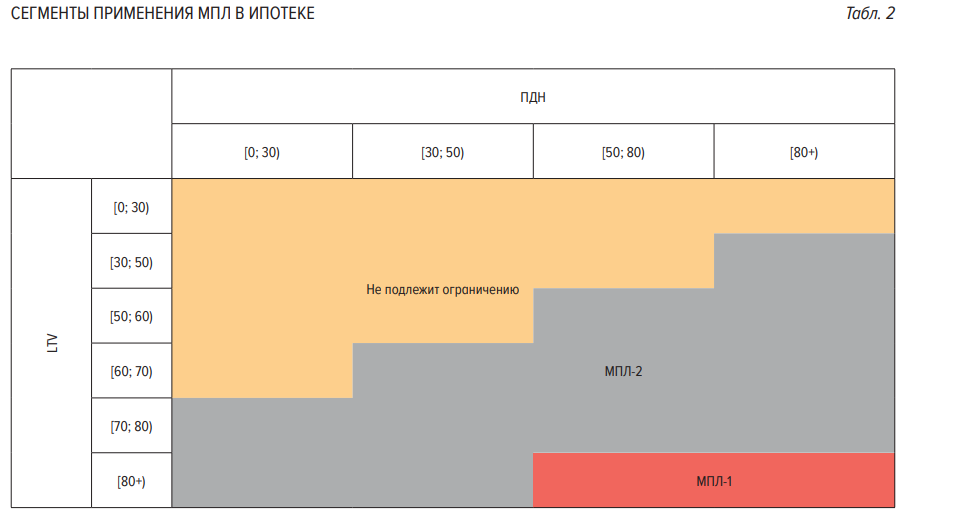

В подавляющем большинстве случаев лимиты будут зависеть от срока кредита, размера первоначального взноса (LTV) и долговой нагрузки заемщика (ПДН). Последний показатель касается тех, кто отдает на погашение ипотеки больше 50% или 80% своего ежемесячного дохода.

Банки увеличивают срок кредита, чтобы снизить размер среднемесячного платежа по ипотеке, но на таком длительном горизонте (30+ лет) заемщик может столкнуться со сложностями в обслуживании долга, которые банки не в состоянии оценить в момент выдачи кредита, — считает Центробанк.

Регулятор отмечает, что в 2023 году ипотека росла ускоренными темпами — 35% за год. В первую очередь это произошло из-за льготных программ: в первой половине 2024 года на них пришлось более 75% от общего объема жилищных кредитов. На фоне сворачивания широких мер господдержки и высоких рыночных ставок в 2024 году ожидается замедление годового роста ипотеки до 8–11%.

Наращивание ипотечных выдач во многом происходило за счет закредитованных заемщиков. В четвертом квартале 2023 года доля выданных им кредитов достигла 45%. Увеличение первоначального взноса и корректировка условий льготных программ способствовали изменению структуры рынка. Доля ипотеки для заемщиков с долговой нагрузкой выше 80% снизилась до 10% в III квартале 2024 года. В том числе на первичное жилье — с 39% до 6%. Доля кредитов с первоначальным взносом менее 20% уменьшилась за год с 52% до 13%, в том числе на новостройки — с 63% до 2%.

Однако ввод макропруденциальных лимитов на ипотечном рынке все равно необходим, убежден Банк России. При их применении ЦБ будет учитывать ситуацию на рынке, обеспечивать баланс рисков и доступности кредитов для населения.

Чем больше долговая нагрузка заемщика и чем меньше первоначальный взнос по кредиту, тем больше вероятность дефолта и потерь банка при дефолте, — говорится в материалах регулятора.

Ограничения на выдачу ипотеки могут ужесточить, если ее рост будет приводить к повышению долговой нагрузки уже закредитованных заемщиков либо при увеличении разрыва цен на первичном и вторичном рынках жилья. По данным Росстата, к 1 октября 2024 года он достиг 57%. При уменьшении разрыва цен требования к первоначальному взносу могут быть смягчены.

Достижение более здоровой структуры ипотечного кредитования необходимо в том числе для населения. Без принятия ограничительных мер могут возникнуть риски остановки рынка ипотеки и жилищного финансирования, подытожил регулятор.

Напомним, сейчас рыночные ставки по ипотеке в большинстве крупных банков составляют около 25%. При таких условиях один кредит может обойтись заемщику в Нижнем Новгороде по цене пяти квартир, подсчитали аналитики GIPERNN.RU. Стоит ли в таких условиях брать заем и что делать тем, кто не может откладывать покупку жилья, читайте в нашем специальном материале.

Комментарии