Минувшим летом на рынке жилой недвижимости небывалую популярность набрала субсидированная ипотека от застройщиков. И федеральные, и региональные девелоперы начали предлагать квартиры в кредит по аномально низким ставкам — вплоть до 0,1% годовых. Программа призвана избавить заемщиков от, пожалуй, главной проблемы — высокого ежемесячного платежа — и помочь им без потерь решить квартирный вопрос даже в условиях сложной экономической обстановки.

Несмотря на кажущуюся привлекательность предложения, Центробанк высказал опасения на этот счет. Глава регулятора Эльвира Набиуллина назвала аномально низкие ставки маркетинговым ходом и заявила, что они вводят покупателей в заблуждение. В чем подвох, а в чем преимущество околонулевой ипотеки? Грозит ли программе отмена и что в таком случае будет со спросом и ценами на жилье? Эти и другие вопросы GIPERNN.RU обсудил с экспертами рынка недвижимости.

Как работает ипотека от застройщика?

Ипотека под 0,1% — это не скидка или аттракцион невиданной щедрости, а инструмент, разработанный застройщиками в партнерстве с банками. В соответствии с договором кредитно-финансовая организация выдает покупателю заем со сверхнизкой ставкой, а сумму недополученных процентов ей компенсирует сам девелопер, пояснил замгендиректора по продажам, стратегии и развитию бизнеса, член совета директоров ООО «Столица Нижний», директор ООО «Столица Нижний Риэлти» Борис Замский. В результате банк получает ту же прибыль, что и при обычной ипотеке, а клиент становится счастливым обладателем кредита со сниженной ставкой.

Как работает механизм для самого застройщика? Есть два основных способа. В первом он предоставляет льготу за счет собственных средств, то есть делает скрытую скидку на квартиру. Однако в большинстве случаев это означает лишь то, что ценник на жилье изначально сильно завышен, пояснил Борис Замский. Во втором, более распространенном, варианте расходы, которые несет застройщик, компенсируя банку недополученную выгоду, он вкладывает в стоимость сделки. Соответственно, чем ниже ставка для клиента, тем больше увеличиваются цена на квартиру и первоначальный взнос.

Субсидирование ипотеки застройщиком — далеко не новинка на рынке, напомнила коммерческий директор РК «Манхэттен», представитель ГК ННДК Мария Голубева. Подобные программы предлагались еще несколько лет назад, однако в условиях снижения интереса к первичному жилью в 2022 году получили наибольшее распространение.

Эксперт подчеркнула, что процент субсидированной ипотеки не обязательно должен быть близок к нулю. Клиент может сам выбирать оптимальный для него вариант ставки. Диапазон — от базовой до минимальной, которая составляет 0,1%. В выборе ему, конечно, помогает ипотечный брокер.

Субсидированные ставки с такой минимальной стоимостью мы стали использовать с апреля, а до этого всегда пользовались специальными программами с банками-партнерами в рамках проектного финансирования.

Ипотека с субсидированной ставкой от застройщика обеспечивает покупателю комфортный ежемесячный платеж и позволяет не ухудшать качество жизни в моменте, пояснила наша собеседница. Особенно это актуально для клиентов, которые продают вторичку для того, чтобы приобрести квартиру в новостройке: пока жилье не реализовано, можно спокойно платить сверхнизкий процент и не торопить сделку.

В зависимости от программы конкретного застройщика выбранные условия могут распространяться как на весь срок кредита, так и на более короткое время, подчеркивает Мария Голубева. К примеру, клиенты могут воспользоваться субсидированной ставкой только на период строительства дома, а после перейти на ставку, одобренную банком. В том числе возможно использование льготных программ: ипотека на новостройки, семейная ипотека, IT-ипотека и другие.

Кому подойдет сверхнизкая ставка?

Сегодня с применением ипотеки под 0,1% в ГК «Столица Нижний» совершается порядка 10% сделок, рассказал нашему корреспонденту замгендиректора по продажам, стратегии и развитию бизнеса Борис Замский. Помимо этого, есть клиенты, которые выбирают субсидированный жилищный кредит с более высоким процентом. По околонулевым ставкам чаще всего покупают недорогие и компактные квартиры: студии, однокомнатные, двухкомнатные. Как правило, речь идет о предложениях с отделкой под ключ.

Программа идеально подойдет тем, кто хочет купить квартиру для жизни, а не с целью скорой перепродажи. По словам Бориса Замского, это семьи, которые не планируют переезд в ближайшие 10–20 лет. Несмотря на то, что стоимость покупки в таком случае — более высокая, ежемесячный платеж по ипотеке будет доступным для людей со средним по городу заработком.

При длительном сроке ипотеки с учетом всех выплат общая стоимость покупки квартиры будет на несколько миллионов дешевле, чем если бы они выбрали ипотеку по стандартной банковской ставке, даже с учетом льготных программ, вроде ипотеки с господдержкой или семейной ипотеки.

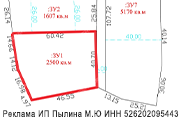

ООО «Столица Нижний»

В выгоде субсидированной ипотеки для клиентов уверена и директор АН «ВЫСОТА» Ирина Малыгина. Она согласилась, что цена недвижимости по такой программе действительно будет выше на 20–30%: каждый сниженный процентный пункт ставки обходится застройщику примерно в 5% от стоимости квартиры. Тем не менее девелоперы и не пытаются выдать ипотеку под 0,1% за скидку, предоставляемую за свой счет, подчеркнула собеседница Гипермаркета недвижимости GIPERNN.RU.

Причем здесь обман, если застройщик не скрывает наценку? Да, ваша квартира становится дороже, но при этом на весь срок выплаты кредита вы получаете комфортный стабильный платеж. А самое главное, конечная переплата будет минимальна.

Для примера эксперт предложила сравнить покупку трехкомнатной квартиры с базовой стоимостью 10 млн рублей в ипотеку с господдержкой и под 0,1% сроком на 30 лет. Можно предположить, что такая недвижимость нужна обычной столичной семье с двумя детьми для длительного проживания. Они готовы заплатить минимальный первоначальный взнос в 15% и взять долгосрочный кредит. В случае ипотеки с господдержкой под 6,7% наши герои отдадут 1,5 млн рублей первоначального взноса. Сумма кредита составит 8,5 млн, ежемесячный платеж — около 55 тысяч рублей. В результате переплата за весь срок достигнет 11,2 млн рублей.

При субсидируемой застройщиком ипотеке стартовую цену квартиры нужно будет увеличить на 20–36%, в зависимости от условий конкретного соглашения. Предположим, что наценка составит 30%, увеличив стартовую стоимость квартиры с 10 до 13 млн рублей. Минимальный первоначальный взнос в этом случае также составит 15%, то есть почти 2 млн рублей, а сумма кредита превысит 11 млн. Тем не менее за счет сверхнизкой процентной ставки ежемесячный платеж составит 31 тысячу рублей — на 24 тысячи меньше, чем в предыдущем случае. Еще большая выгода ожидает при подсчете переплаты: она будет равняться 167 тысячам рублей против 11,2 миллиона в первом случае.

Подобные расчеты мы предоставляем всем своим потенциальным покупателям для сравнительного анализа и в качестве помощи в выборе программы кредитования при покупке новостройки.

Федеральный девелопер GloraX предлагает своим клиентам два вида сверхнизких ставок — 0,1% и 0,01%, рассказал Гипермаркету GIPERNN.RU директор по продажам компании Павел Логачев. Программы были запущены в феврале и июле текущего года соответственно. Первая преимущественно подойдет инвесторам, приобретающим апартаменты: в этом случае привлекательный процент по кредиту сохраняется два года — на период строительства проекта. В свою очередь, ипотеку под 0,01% в основном выбирают семейные клиенты, которые готовы выплачивать кредит длительный срок. В этом случае жилищный кредит для них приравнивается к беспроцентной рассрочке, подчеркнул наш собеседник.

GloraX реализует объекты бизнес- и премиум-класса, и на них доля ипотечных сделок со ставками 0,01% и 0,1% составляет около 35%.

компании GloraX

Подводные камни субсидированной ипотеки

При всех преимуществах субсидированная ипотека под 0,1% окажется совершенно невыгодна покупателям, намеренным погасить ее досрочно, рассказал корреспонденту GIPERNN.RU управляющий директор сети АН «Монолит» Алексей Козлов. В этом случае экономия, ради которой пытаются сократить срок кредита, все равно не будет достигнута — ведь квартира изначально была куплена по завышенной цене.

Конечно, ипотека под 0,1% — это прежде всего маркетинговый ход. И он очень хорошо работает на потребителей — большинство из них реагирует на низкие ставки или скидки. Но все мы понимаем, что в этом случае цена квартиры будет завышена. И экономия при такой ставке достигается только на всем сроке кредита.

Еще один подводный камень вскроется при перепродаже квартиры, купленной под 0,1%, считает руководитель инвестиционно-девелоперской компании «Рентавед» Руслан Сухий. С учетом общей тенденции к росту цен на жилье в России даже через 10–15 лет стоимость продажи такой недвижимости может не дотянуть до той, за которую ее приобрели, уверен он. В таком случае реализованная квартира не покроет сумму кредита, клиент потеряет первоначальный взнос и останется в долгу перед банком.

Например, сейчас стоимость московской двушки площадью чуть менее 50 «квадратов» составляет 10,4 млн рублей, рассказал Руслан Сухий. При покупке квартиры в ипотеку под 0,1% прайс на нее может увеличиться более чем до 12 миллионов. При этом цена этого же жилья на рынке переуступок будет равняться порядка 9,5 млн рублей. Чтобы не уйти в минус, покупателю нужно надеяться, что его недвижимость вырастет в цене не менее чем на 30%. В условиях перегретого рынка такой прогноз будет слишком оптимистичным, подчеркнул эксперт.

А за 25–30 лет, необходимых для погашения кредита, ситуаций, когда придется продать ипотечную квартиру, может быть очень много — рождение ребенка, развод, необходимость переезда в другой регион, да просто не понравится жизнь в районе.

Избежать неприятностей, по мнению директора АН «ВЫСОТА» Ирины Малыгиной, поможет грамотный и ответственный подход к выбору программы. В частности, покупателю необходимо сразу оценить, за какой срок ему будет удобнее выплатить кредит. Если как можно скорее, то, конечно, выбор стоит сделать в пользу классической ипотеки или госпрограмм. Однако на «длинных дистанциях» субсидированная ипотека от застройщика — самый оптимальный вариант, уверена наша собеседница.

Все наши покупатели — очень умные и экономически подкованные люди. Они внимательно выбирают программу. И потом, ведь совсем не обязательно брать ипотеку под 0,1%. Можно взять кредит под 4,99%, например. Все зависит от того, через какой срок нужно будет продать квартиру.

Почему Центробанк против околонулевых ставок?

Из-за того что досрочно гасить ипотеку под 0,1% крайне невыгодно, средний срок ее выплаты должен быть максимально близок к контрактному, то есть 25–30 лет, заявляет Центробанк. Это увеличивает риски не только для покупателей, но и для других участников схемы. В частности, могут пострадать банки. Дело в том, что классическая ипотека, как правило, погашается досрочно — примерно через 7–10 лет. В случае с долгосрочным кредитом банки могут недооценить размер комиссии, что приведет к их низкой или даже отрицательной доходности, утверждает регулятор.

Также при субсидированной ипотеке банки могут некорректным образом рассчитать LTV, или прибыль от клиента, полученную за время работы с ним. Это становится причиной ошибочной оценки рисков по кредиту и макропруденциальных надбавок, добавляет Центробанк. Кроме того, опасность несут субсидированные кредиты, которые не комбинируются с государственными программами: в таком случае, по утверждению ЦБ РФ, банки не защищены бюджетом от возможных колебаний ставок, что приводит к процентным рискам.

Не стоит забывать о том, что при ипотеке под 0,1% застройщикам приходится единовременно выплачивать банкам недополученную прибыль. Поскольку до момента сдачи объектов в эксплуатацию деньги дольщиков хранятся на эскроу-счетах, девелоперам приходится пользоваться рассрочкой или брать бридж-кредит. Это создает дополнительные риски как для банков, так и для самих застройщиков, вынужденных залезать в долги.

Пострадать может и федеральный бюджет. Завышение стоимости жилья и удлиннение сроков кредита приведет к увеличению общих расходов на выплату госсубсидии, утверждает Банк России. Это, в свою очередь, увеличит фискальные риски в и без того проблемный кризисный период. Последний по списку, но не по значимости аргумент Центробанка — негативное влияние на состояние всего рынка недвижимости: вместо того чтобы начать снижаться, перегретые цены на первичное жилье выросли еще больше.

По словам директора по продажам федерального девелопера GloraX Павла Логачева, опасения регулятора понятны. Околонулевые ставки усиливают разрыв между ценой квартиры в ипотеку и ее стоимостью на вторичном рынке. Если заемщик не справится со своими обязательствами и жилье придется реализовывать, это увеличит риски для банков. Аналогичной позиции придерживается и управляющий директор сети АН «Монолит» Алексей Козлов.

При падении стоимости вторичного жилья на 10–15% на балансе банка будут активы, которые обесценены на 40–50% — это очень плохо. Поэтому я понимаю озабоченность ЦБ РФ.

Ждать ли отмены ипотеки под 0,1%?

Для урегулирования ситуации Банк России уже готовит макропруденциальные меры. С 1 декабря 2022 года он повысит коэффицент риска для ипотечных кредитов на новостройки с первоначальным взносом не выше 10%. Мера будет применяться вне зависимости от показателя долговой нагрузки заемщика. Объясняя свое решение, регулятор рассказал, что за жилищным кредитом на таких условиях часто обращаются лица с высоким уровнем кредитного риска. Предполагается, что рост надбавки по ипотеке позволит снизить уязвимость банковских портфелей.

В ситуацию вмешался и Минстрой РФ. В октябре 2022 года замглавы ведомства Никита Стасишин рассказал, что министры договорились с ведущими застройщиками о постепенном уходе от околонулевых ставок и установлении более высоких процентов по субсидированной ипотеке.

Тем не менее ожидать полного отказа от подобных программ в ближайшее время не стоит, уверен директор по продажам федерального девелопера GloraX Павел Логачев. Исчезновение востребованного у покупателей инструмента может значительно снизить покупательский спрос на новостройки, подчеркнул наш собеседник. Он добавил, что при восстановлении рынка девелоперы сами начнут сокращать количество предложений по субсидированной ипотеке, поскольку сейчас она используется как дополнительный инструмент стимулирования продаж.

Со стороны банков могут быть введены ограничения и наценки за использование субсидированных программам, может появиться требование указывать в договорах фактическую стоимость объекта с учетом повышения цены при выборе субсидированной ипотечной ставки. От некоторых банков уже поступают рекомендации по формированию максимального размера наценки.

компании GloraX

Если ипотеку под 0,1% все-таки придется отменить, это лишит значительное число граждан возможности улучшить жилищные условия, комментирует ситуацию замгендиректора по продажам, стратегии и развитию бизнеса ООО «Столица Нижний» Борис Замский. Он напомнил, что Центробанк выступает с позиции регулятора финансового рынка и прежде всего обеспокоен рисками для банка. С точки зрения потребителя рынка недвижимости ипотека со сверхнизкой ставкой лишь делает покупку квартиры более доступной.

«Столица Нижний» не планирует приостанавливать действие программы субсидированной ипотеки, пока для нее нет никаких законодательных ограничений. Если они появятся, то мы будем следовать законодательству. Также программа будет приостановлена, если ее условия станут невыгодными для клиентов.

ООО «Столица Нижний»

Несмотря на то, что остановка программы может негативно сказаться на спросе на первичное жилье, это едва ли приведет к снижению его стоимости, поделился Борис Замский. Эксперт пояснил, что наибольшее влияние на ценник новостроек оказывает рост себестоимости строительства. А последняя, по подсчетам «Столицы Нижний», поднялась на 20–25% с начала 2022 года.

Альтернативные продукты

Собеседники GIPERNN.RU выразили надежду на использование альтернативных инструментов, позволяющих поддержать спрос на жилье. Управляющий директор сети АН «Монолит» Алексей Козлов напомнил о возможности снизить ставку по ипотеке за счет единоразовой выплаты банку. В этом случае ежемесячный платеж может сократиться за счет фактического увеличения первоначального взноса.

Так как субсидированная девелоперами ипотека — это маркетинг, я уверен, что найдутся другие способы. Например, некоторые банки дают возможность купить себе ставку по ипотеке. В этом случае платеж делается банку, а не девелоперу, и «загоняется» в стоимость квартиры. То есть банку можно заплатить 500 тысяч рублей и купить квартиру не под 9%, а под 7%.

В свою очередь, коммерческий директор РК «Манхэттен», представитель ГК ННДК Мария Голубева подчеркнула, что застройщики продолжают предоставлять беспроцентную рассрочку. В этом случае задолженность, оставшуюся после внесения первоначального взноса, девелопер разбивает на ежемесячные или ежеквартальные платежи, на которые не начисляются проценты.

Программ много, альтернативные инструменты есть. Компании используют свои программы в рамках проектного финансирования. Я не вижу, что закрытие субсидированных программ в чистом виде обрушит рынок — застройщики используют и другие инструменты.

В последнее время застройщики начали внедрять траншевую ипотеку, благодаря которой клиенты могут снизить размер ежемесячного платежа по кредиту на период строительства дома, рассказал замгендиректора по продажам, стратегии и развитию бизнеса ООО «Столица Нижний» Борис Замский. Особенно новая программа будет актуальна для тех, кто вынужден снимать квартиру, пока новое жилье не введено в эксплуатацию.

По условиям программы клиент заключает договор долевого участия с застройщиком и оформляет ипотеку, сразу выплачивая первоначальный взнос в размере 15% от стоимости квартиры. Затем банк вносит на эскроу-счет клиента первый транш — это первая часть кредита, которую клиент погашает до ввода дома в эксплуатацию. Сумма ежемесячных платежей в этом случае составляет всего 2–7 тысяч рублей. Когда объект почти достроен, банк перечисляет второй транш: его заемщик уже гасит ипотечными платежами в обычном размере.

Структура выплат по программе ипотеки траншами окажется в некоторых случаях более выгодной для клиента, чем программа субсидированной ипотечной ставки 0,1%, так как в отличие от субсидирования при использовании ипотеки траншами не увеличиваются ни стоимость квартиры, ни размер первоначального взноса.

ООО «Столица Нижний»

Схожий механизм действия у набирающей популярность «ипотеки за рубль», отметила директор АН «ВЫСОТА» Ирина Малыгина. Как следует из названия программы, в этом случае стоимость ежемесячного платежа до ввода дома в эксплуатацию еще меньше — буквально один рубль.

Для тех, кто снимает квартиру, обычно практически невозможно купить квартиру в строящемся доме, поскольку бремя двух платежей — ипотеку и арендную плату — не потянуть. А тут, пока дом строится, 2–3 года клиент не платит ипотеку, а начинает выплачивать только за несколько дней до ввода дома в эксплуатацию. И никаких за это время начисленных процентов. Здорово, что такие программы разрабатываются, от них покупатель только выигрывает.

Тем не менее у данного предложения есть и существенные недостатки, подчеркнула Эльвира Набиуллина в ходе пресс-конференции по итогам заседания Совета директоров ЦБ РФ в конце октября. В частности, при медленно наполнении эскроу-счетов банки могут увеличить ставки по проектному финансированию, в результате чего пострадают застройщики. Также подобные программы могут быть привлекательны для спекулятивных целей, считает глава Центробанка.

В расчете на рост цен на жилье люди и компании могут в него вкладываться с целью дальнейшей перепродажи. И может возникнуть инвестиционных навес, который поспособствует инфлированию цен на жилье. А это еще больше усилит разрыв в динамике цен на первичном и вторичном рынке.

Субсидируемая застройщиками ипотека еще раз напоминает, что у медали всегда есть две стороны. Безусловно, для ряда покупателей данная программа может быть крайне удобна за счет сниженных ежемесячных платежей. Однако, выбирая околонулевую ставку, необходимо внимательно просчитывать все риски, в том числе связанные с вероятностью скорой перепродажи ипотечной квартиры. Это же касается и других программ от девелоперов: за красивой оберткой могут скрываться свои подводные камни.

Комментарии